2016 : année du rebond pour les hard commodities ?

Après avoir enregistré des baisses considérables au cours de l’année 2015, les prix des matières premières non renouvelables ont repris de la vigueur sur les quatre premiers mois de l’année 2016 avec, à la clé, une question essentielle pour nombre de pays et d’acteurs économiques : novembre 2015 peut-il être considéré comme le point bas du cycle permettant de croire à une reprise, sinon soutenue, du moins durable des marchés ? L’hypothèse semble raisonnable, mais les développements récents du pétrole brut ont montré que le principe de prudence doit s’imposer lorsque l’on tente de prévoir l’évolution du prix des produits de base. Regain spéculatif, embellie temporaire liée à des pressions sur l’offre ou véritable amélioration des fondamentaux ? La question reste aujourd’hui encore ouverte. Une chose semble néanmoins acquise : la volatilité des prix demeurera forte pour l’année en cours.

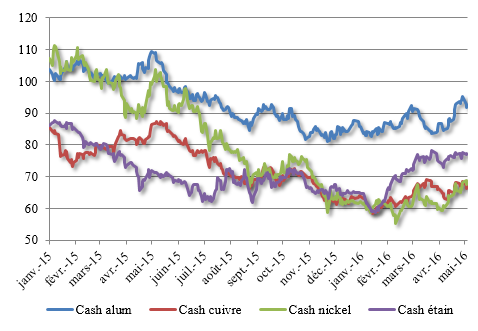

A deux chiffres : c’est ainsi que l’on peut sobrement caractériser l’ampleur de la baisse des prix durant l’année 2015 pour la quasi-totalité des marchés de matières premières non renouvelables, qu’il s’agisse de l’énergie, des minerais ou des métaux : -14% en moyenne mensuelle pour l’or, jusqu’à -40% pour le nickel ou le minerai de fer. C’est dire que ce qui s’apparentait à un « rallye » sur les premières semaines de 2016 fut accueilli avec soulagement par les acteurs et observateurs du marché des hard commodities. Alimentée en partie par un choc de demande négatif avec des conséquences macroéconomiques parfois lourdes pour les pays producteurs, il faut bien avouer que la chute des cours avait de quoi inquiéter. Si cette baisse des prix pouvait, à première vue, sembler favorable aux pays importateurs, elle puise en effet aussi ses racines dans une situation macroéconomique peu enthousiasmante, notamment dans certains pays émergents qui s'étaient, les années précédentes, affirmés comme un important relais de croissance pour l'économie mondiale. De son point bas pour 2015 atteint le 23 novembre (1423 USD/tonne) à son plus haut du début de 2016 (1672 USD/tonne) atteint le 29 avril 2016-, le prix cash de l’aluminium sur le London Metal Exchange (LME) aura progressé de près de 17,5% (Graphique 1). Idem pour le nickel qui a affiché une des pires performances de l’année 2015, et dont le prix a connu une progression similaire entre son point bas de 2015 et son meilleur niveau des premiers mois de 2016 atteint le 3 mai. Le rebond est en revanche plus faible pour le cuivre qui avait atteint 4515 USD/tonne le 23 novembre pour dépasser le seuil de 5100 USD le 18 mars, soit une hausse de 13%.

Graphique 1 : Evolution du prix des métaux (01/2015-05/2016) (Indice base 100 au 2 janvier 2014

Source : Datastream

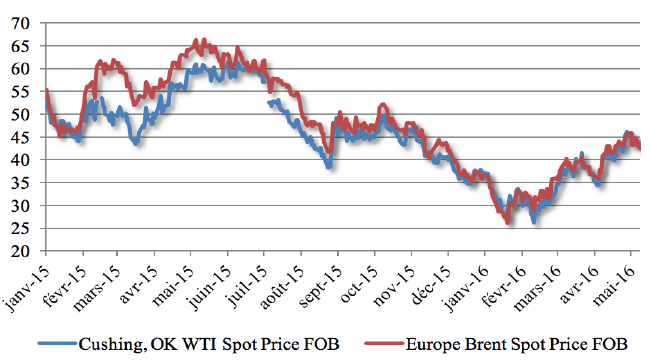

L’acier a également connu une forte reprise. Les prix du contrat « rebar » côté sur le Shanghai Futures Exchange (SHFE) ont en effet progressé de plus de 13% depuis le début de l’année 2016 pour atteindre 2106 yuans par tonne le 19 mai, après s’être envolés à plus de 2800 yuans mi-avril. Dans le sillage de l’acier, le prix du minerai de fer a lui aussi repris un peu de vigueur à 55 USD par tonne fin mars selon la référence CFR au port de Tianjin, alors qu’il s’échangeait à moins de 40 USD fin décembre 2015. Du côté de l’énergie, les références du brut pétrolier (Brent et West Texan Intermediate-WTI) ont elles aussi repris des couleurs après avoir touché par deux fois le fond, le 18 janvier pour le WTI et le 10 février 2016 pour le Brent, à environ 27 USD par baril pour l’un et l’autre (Graphique 2). C’est en effet une progression de plus de 37% qu’ont connue le Brent et le WTI entre le 21 décembre 2015, date à laquelle ils touchent leurs valeurs « plancher » pour l’année, et le 25 mai 2016, où ils dépassent alors le seuil symbolique de 50 USD/bbl.

Graphique 2 : Evolution des prix du pétrole (01/2015-05/2016) (en USD par baril)

Source : US Energy Information Agency

L’affirmation résonne comme une évidence : cette remontée des cours des minerais, métaux et de l’énergie a des origines multiples, mêlant des raisons macroéconomiques et politiques globales à des explications industrielles spécifiques découlant du comportement des firmes avec, pour chacune de ces approches, une dimension objective et une autre liée à la psychologie des marchés. S’il parait difficile, en l’absence d’études empiriques ambitieuses sur cette question, d’appréhender l’incidence de chacune de ces variables, leur identification demeure néanmoins possible.

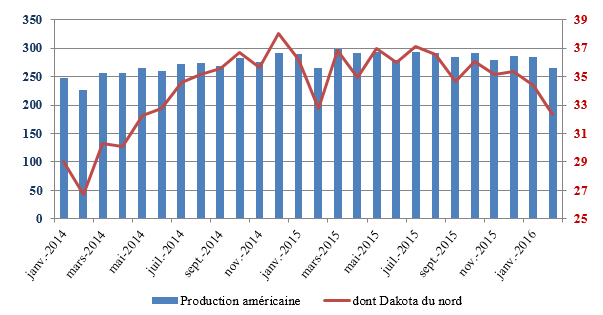

Il y a, de toute évidence, des raisons économiques permettant de comprendre ce qui pourrait désormais s’appréhender comme un retournement de tendance : la baisse des prix des matières premières observée depuis 2014 s’est nourrie de capacités de production excédentaires, et il est logique que le rééquilibrage progressif du marché se traduise par une remontée des cours. Cette explication a naturellement eu une résonance particulière dans le secteur pétrolier où non seulement les producteurs historiques OPEP et non-OPEP ont semblé converger vers un accord de réduction de l’offre pour soutenir les cours, mais également parce que les producteurs de « shale gas » américains sont progressivement « sortis » du marché. Alors que l’Energy Information Administration (EIA) américaine a estimé que la production américaine serait de 8,6 millions de barils/jour (mb/j) en 2016, et 8 millions en 2017 alors qu’elle avait atteint un record de 9,4 millions en 2015, les données témoignent de cet affaiblissement de l’offre nord-américaine : en avril 2016, la production a atteint 9 mb/j, en baisse de 7% sur une année. Toujours du côté de l’offre, la multiplication des ruptures de production explique également non seulement la remontée des cours, mais également la réduction du contango observée sur le Brent et le WTI, signe explicite de ce rééquilibrage du marché. C’est en particulier le cas au Venezuela où la déliquescence du pays et la crise que traverse l’entreprise nationale PPDSA font planer de sérieuses menaces sur sa capacité de production pétrolière, en forte baisse sur le premier trimestre 2016 par rapport au même trimestre de l’année précédente. Cette contraction de l’offre s’observe également en Libye, mais également au Nigeria, premier producteur de brut en Afrique, en proie à des problèmes sécuritaires qui ont vu l’activité de quatre des cinq principaux terminaux d’exportation du pays, dont Qua Iboe, le plus grand d’entre eux, être contraintes par des occupations de site ou des sabotages. La production du pays a ainsi atteint son plus bas niveau depuis 22 ans, à 1,4 mb/j. A cela se sont enfin ajoutés les incendies de forêts au Canada dans la province de l’Alberta, principale zone de production des sables bitumineux du pays. Selon la banque ANZ, ce serait près de 2,5 mb/j qui auraient ainsi été retirés du marché mondial en raison de ces problématiques d’offre. D’autres analyses évoqueraient 4 mb/j.

Graphique 3 : Production de pétrole brut aux Etats-Unis (en millions de barils par mois)

Source : US Energy Information Agency

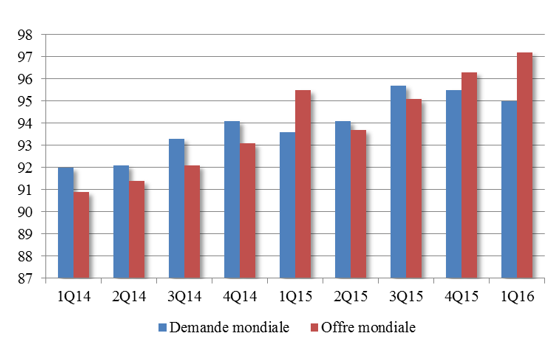

Avec une demande pétrolière en hausse, on aurait pu supposer un rebond sur les prix plus important encore, mais il faut en réalité tenir compte non seulement des importants volumes de production en provenance de Russie et des pays du Golfe, mais également de stocks mondiaux significatifs à même de compenser rapidement toute décrue de l’offre. Un resserrement de la politique monétaire américaine pourrait par ailleurs renforcer l’appréciation de la monnaie américaine et ainsi renchérir le coût des importations de produits pétroliers : de quoi, une fois de plus, peser sur la demande. Rappelons par ailleurs que, dans l’industrie pétrolière comme dans la quasi-totalité des industries de matières premières, y compris agricoles, le cycle d’investissement s’inscrit dans le long-terme et que si l’investissement a fortement décru depuis 2014, les effets des investissements passés ne se sont pas encore tous faire ressentir. De nouvelles capacités de production viendront en effet alimenter le marché dans les deux années à venir. Incertitude sur les comportements d’offre et de demande, sur la politique monétaire américaine ou sur le niveau de production des pays exportateurs, on le comprendra donc aisément : sans même prendre en compte la complexité des interactions politiques qui se jouent au sein et en dehors de l’OPEP, l’équation de la dynamique des prix demeure particulièrement ardue à résoudre. Si l’on s’en tient aux variables fondamentales, il apparait cependant clairement que le marché demeure excédentaire, de 1,59 mb/j pour l’OPEP en 2015 selon l’IAE, mais que ce surplus s’est fortement réduit, et qu’il devrait continuer à le faire en 2016 et 2017.

Graphique 4 : Equilibre sur le marché mondial du brut (hors stocks)

Source: International Energy Agency

La dynamique des marchés de matières premières comporte toujours une dimension mondiale conséquente en raison de l’importance des facteurs macroéconomiques, et il n’est dès lors pas surprenant que les marchés des minerais et métaux aient des similitudes avec ceux des énergies fossiles. Le rebond observé sur l’acier, l’aluminium ou le cuivre trouve en effet principalement son origine dans le comportement de l’offre où l’effondrement des cours a fait ressentir ses premiers effets non seulement sur les niveaux, mais également sur les capacités de production des géants du secteur. L’explosion de la production chinoise de métal observée depuis maintenant trois décennies et destinée à satisfaire une consommation nationale elle aussi en plein essor avait créé les conditions d’une saturation des marchés à l’échelle mondiale à partir de 2014, à l’instant même où la demande chinoise s’essoufflait. Ayant produit, en 2015, 822 millions de tonnes d’acier brut sur un total mondial de 1,67 milliards, les aciéristes chinois font en effet figure de leaders incontestés dans ce secteur. Dans un contexte de ralentissement de la demande interne, la réorientation vers les marchés d’exportation d’une fraction, même faible, des quantités ainsi produites étaient de nature à ébranler durablement les industries des autres pays producteurs. Et c’est bien ce qui s’est passé en 2014 et 2015. Ce fut également le cas dans le secteur de l’aluminium primaire. Dès lors, tout infléchissement de l’offre chinoise ou, pour le moins, toute volonté crédible d’y parvenir ne pouvait être que perçu favorablement par les marchés. Le premier trimestre 2016 fut marqué de ce sceau avec une production mondiale estimée, pour cette période, à 385,7 millions de tonnes, en baisse de 3,6% par rapport au même trimestre de l’année 2015. Sur le plan macroéconomique, un nouvel assouplissement de la politique monétaire chinoise, après la dévaluation du yuan en août 2015, pourrait également être un facteur soutenant la demande de métal en Chine, et donc les cours.

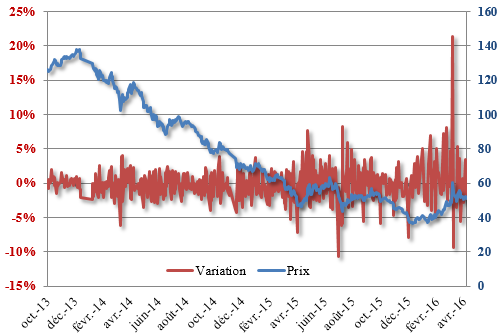

Graphique 5 : Dynamique des prix du Singapore Iron ore future # 2 (en dollars par tonne métrique et en % de variation journalière)

Source : quandl.com

Que l’on ne se méprenne cependant pas : les signaux en provenance de ce géant des matières premières sont ambigus : le mois de mars a en effet vu la production des aciéristes de ce pays atteindre 70,7 millions de tonnes, en hausse de 2,9% par rapport à mars 2015. Il faut dire que les réductions de capacité de production dans l’acier devraient avoir, en Chine comme dans la plupart des pays producteurs, à l’exception de l’Inde, des effets sociaux considérables et pourrait émousser à court terme la réalité des engagements politiques. Les opérateurs du SHFE ne s’y sont d’ailleurs pas trompés avec une baisse du prix du contrat rebar de 19% entre le 5 et le 19 mai 2016. Rien de surprenant en réalité et c’est là où, au-delà des facteurs macroéconomiques et des explications sectorielles que les variables financières entrent en jeu. Pour la plupart largement endettées en raison des opérations de fusions acquisitions réalisées lorsque les prix touchaient des sommets, les grands groupes miniers sont engagés dans des stratégies de cessions et de dépréciations d’actifs. L’objectif : satisfaire aux exigences des actionnaires. S’il en résulte une réduction progressive des capacités de production qui explique cette remontée des cours, la nécessité de dégager des ressources financières pour faire face à leurs différents engagements financiers pourrait les conduire à augmenter de nouveau leur niveau de production dès que les prix auront suffisamment remonté. Ils reprendraient alors cette stratégie « court-termiste » qui avait très largement alimenté la baisse des cours en 2015. Toujours du côté des variables financières, il ne fait aucun doute que la dynamique des prix sera influencée par les stratégies spéculatives des fonds d’investissement, qu’ils soient hedge funds ou fonds mutuels, puisque la plupart des métaux de base et des produits énergétiques sont côtés sur des marchés organisés. L’ère des fonds « indiciels » ou trackers qui tirèrent profit de la phase haussière du super-cycle des matières premières (2002-2011) semble bel et bien achevée et c’est une spéculation plus pragmatique, multipliant sur un horizon court les opérations d’achat et de vente, qui devraient ainsi s’affirmer sur l’année en cours, exacerbant de facto la volatilité des cours, et rendant plus complexe la mise en œuvre de stratégies de hedging pour les opérateurs des filières considérées.

Ce qui surprend en réalité dans les premiers développements de l’année 2016 (si tant est que l’exubérance irrationnelle des marchés puisse encore surprendre), ce n’est pas tant le rebond observé – après deux, voire trois années d’une baisse quasi-ininterrompue, ne fallait-il pas que les marchés se reprennent enfin ?- que sa vigueur. Ce serait oublier, dans cette équation globale, la psychologie des marchés. Que l’on soit sur les marchés des « commodities », forex, ou actions, celles-ci sont affaire de croyance, mais également d’opportunisme mimétique. En cela, ce ne sont pas tant les variables macroéconomiques ou industrielles qui influencent per se les cours des « commodities », mais bien la façon dont les marchés financiers sur lesquelles elles sont cotées réagissent. Depuis la fin de l’année 2015, l’idée que les prix des matières premières avaient touché un point bas semblait fermement ancrée dans l’esprit des opérateurs, et toute nouvelle qui a priori bonne venait conforter ce sentiment d’une « fin de tunnel ». Ainsi, lorsque le gouvernement chinois avait réitéré sa volonté de réduire les capacités de production nationale d’acier, le cours d’un des contrats à terme sur le minerai de fer les plus échangés sur le Singapore Commodity Exchange avait bondi de plus de 21% pour la seule journée du 7 mars, du jamais vu (graphique 4). La surprise n’est en réalité que très relative tant il est connu que les marchés dérivés de matières premières naviguent au gré des humeurs des spéculateurs et ce, depuis que ceux-ci existent. Le mini-krach qu’a connu le nickel fin mars 2015, pour ne citer qu’un des épisodes les plus récents de cette exubérance irrationnelle, et qui vit ce métal perdre plus de 12% en une semaine, n’avait-il d’ailleurs pas été causé par des ventes à découvert massives alimentées par des perspectives d’une demande d’inox plus faible en Europe et en Chine ?

Il résulte de cette multiplication de variables expliquant la dynamique des cours et de l’incapacité à déterminer avec précision quelles sont celles qui seront décisives, que la volatilité devrait être au rendez-vous de l’année 2016. Une étude de l’IEA atteste de ceci : les niveaux de volatilité observés sur les cours du brut pour mars 2016 ont été les plus élevés depuis 2009. Ceci ne devrait d’ailleurs pas uniquement toucher le prix des matières premières, mais également les valorisations boursières des entreprises minières ou pétrolières. Il convient dès lors de rappeler combien il peut être parfois vain de s’interroger sur le niveau des prix futurs, qu’il s’agisse des matières premières, des devises, des actions ou de tout autre actif échangé sur un marché financiarisé. Les marchés ne peuvent se comprendre dans une logique unidimensionnelle (les prix vont-ils baisser ou monter ?), mais – a minima- bidimensionnelle ou le niveau des prix doit être croisé avec celui de la volatilité. Une lecture plus approfondie des marchés imposerait en outre de s’interroger sur le niveau futur de la « structure de marché » (le contango va-t-il s’accroître ou se réduire ?), car c’est en partie lui qui, non seulement détermine la stratégie de stockage des opérateurs, mais également influence l’efficacité des stratégies de couverture des producteurs et utilisateurs de matières premières.

En définitive, il apparait bien peu probable qu’un net rebond apparaisse en 2016 sur les marchés des minerais, des métaux et de l’énergie tant des conditions de l’offre et de la demande affichent des caractéristiques contractées. Dans un contexte d’incertitude marquée, ceci ne signifie pourtant pas que des fly-ups puissent survenir en raison d’évenements inattendus contraignant l’offre, mais la prudence devra être de mise avant d’en tirer des conclusions définitives. Tant que les fondamentaux du marché ne se sont pas sensiblement améliorés et la fébrilité des opérateurs atténuée, il n’y a en effet a priori pas de tendance durable à attendre avant 2017.