Relations entre le Maroc et l’Afrique subsaharienne : Quels potentiels pour le commerce et les investissements directs étrangers ?

L’analyse des relations commerciales entre le Maroc et l’Afrique subsaharienne fait ressortir un volume des échanges croissants, reflétant ainsi une dynamisation continue des leurs relations commerciales. Une tendance similaire est observée au niveau des investissements directs étrangers, qui ne cessent de croître au cours des dernières années, traduisant la volonté du Maroc à devenir un acteur majeur dans le développement du continent africain. Ce Policy Brief présente dans un premier temps les tendances du commerce inter-régional du Maroc avec l’Afrique subsaharienne en mettant l’accent sur quelques indicateurs. Il analyse dans un second temps l’évolution de la complémentarité des exportations du Maroc avec les importations de ses principaux partenaires subsahariens. Dans un troisième temps, il dresse le portrait des investissements directs étrangers du Maroc vers l’Afrique subsaharienne en mettant l’accent sur les principaux destinataires ainsi que la structure des IDE marocains.

I- Tendances du commerce inter-régional et indice de concentration

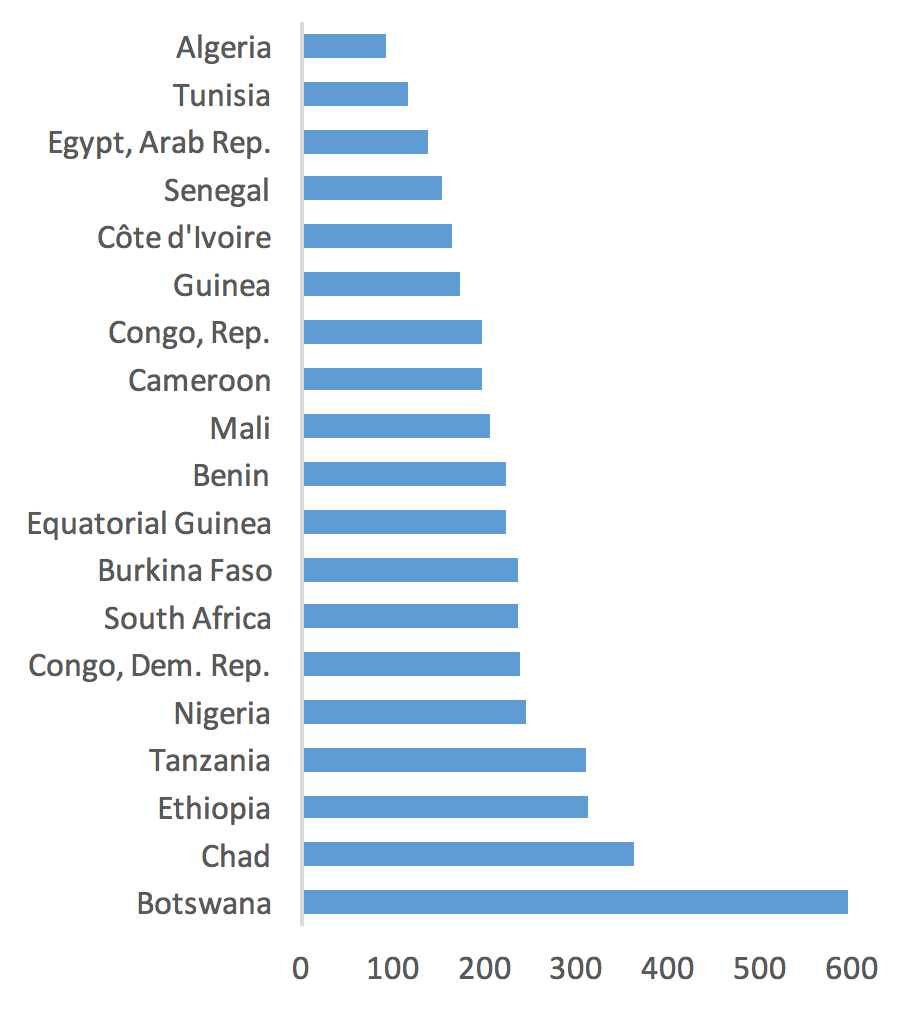

Les échanges commerciaux entre le Maroc et l’Afrique subsaharienne connaissent une tendance haussière depuis 2009 enregistrant une croissance annuelle de 12,8% entre 2000 et 2015. Cependant, le poids de l’Afrique subsaharienne dans le commerce extérieur du Maroc demeure faible en comparaison avec ses autres partenaires tels l’Union Européenne ou la région MENA- à moindre mesure. A titre de comparaison, le commerce avec ces derniers a représenté 56,7% et 15,3% respectivement du commerce total du Maroc en 2015, contre uniquement 3,4% avec l’Afrique subsaharienne. Cette tendance peut être expliquée par la faiblesse des infrastructures des marchés financiers africains, de la non application des protocoles commerciaux et de la quasi absence de lignes directes de transport terrestre ou maritime. Celle-ci est d’ailleurs reflétée par un indicateur (figure 1) qui intègre la notion de distance entre les pays dans l’évaluation des coûts de commerce.

En outre, le Maroc a conclu de nombreux accords avec les pays d’Afrique Subsaharienne, qui prennent la forme de conventions commerciales et tarifaires, d’accords basés sur la clause de la Nation la Plus Favorisée (NPF) ou d’accords multilatéraux. Cependant, plusieurs de ces accords ne sont pas encore entrés en vigueur. On cite à titre d’exemple les conventions multilatérales telles le projet d’accord de commerce et d’investissement avec l’Union Economique et Monétaire de l’Afrique de l’Ouest (UEMOA) paraphé en 2008. D’autres sont encore en cours de négociation telle la mise en place progressive de zones de libre-échange avec la Communauté économique des Etats de l'Afrique de l'Ouest (CEDEAO) et la Communauté économique et monétaire des Etats de l'Afrique Centrale (CEMAC). Ces retards constituent donc un frein au développement du commerce du Maroc avec l’Afrique subsaharienne et au commerce intra-africain à grande échelle.

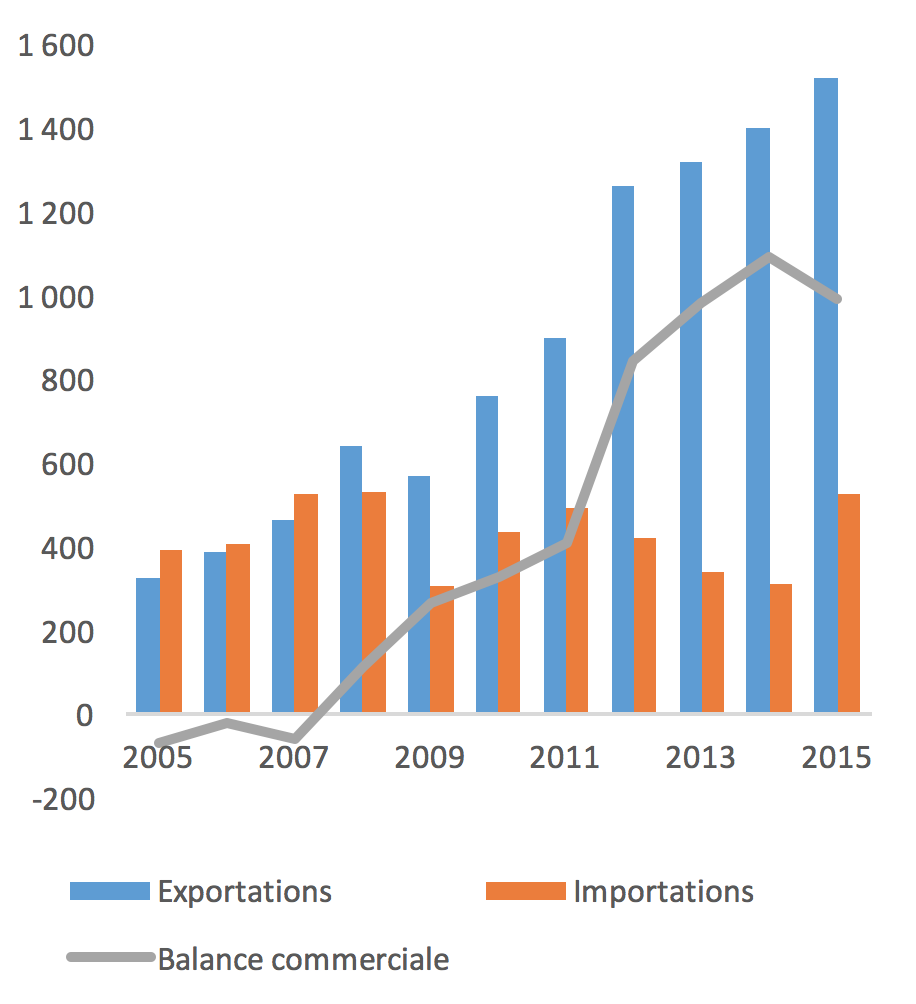

Par ailleurs, les relations commerciales entre le Maroc et l’Afrique subsaharienne sont asymétriques étant donné qu’elles bénéficient davantage au Maroc. Ceci peut être illustré par sa balance commerciale avec le continent qui est devenue excédentaire depuis 2008. Le solde a effectivement atteint 992,3 millions de dollars en 2015 (soit 1% du PIB), après avoir enregistré des montants de 1 091,5 et 981,5 millions de dollars en 2014 et 2013 respectivement. Par ailleurs, alors que les exportations du Maroc vers l’Afrique subsaharienne connaissent une tendance haussière depuis 2009, les importations ont quant à elles suivi une tendance baissière dans un premier temps entre 2012 et 2014, pour rebondir en 2015, enregistrant un taux de croissance de 70%.

Figure 1 : Coûts du commerce en % des valeurs des exportations (Moyenne 2009 – 2015)

Source: ESCAP World Bank: International Trade Costs

Figure 2 : Exportations, importations et balance commerciale du Maroc avec l'Afrique subsaharienne

Source : Base de donnée WITS et COMETRADE

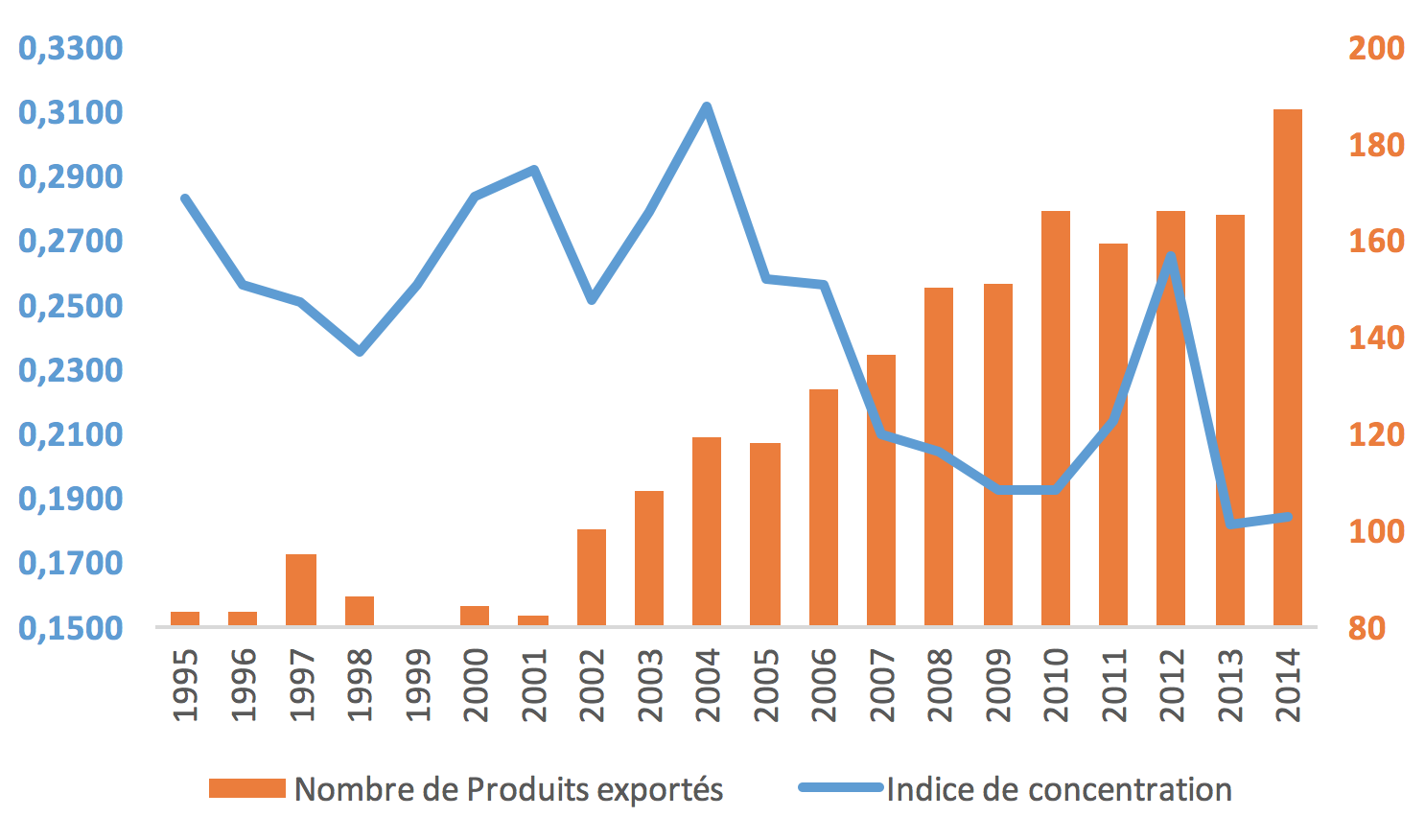

Une autre tendance positive réside dans l’accroissement du nombre de produits exportés par le Maroc vers l’Afrique subsaharienne. En effet, le Royaume exporte désormais près de 187 produits vers celle-ci contre uniquement 83 produits en 1995. Par ailleurs, la figure 3 montre également l’évolution de l’indice de concentration des exportations durant la période 1995- 2014. Cet indice montre de quelle manière les exportations (ou les importations) de pays individuels ou de groupes de pays sont concentrées sur un nombre restreints de produits ou réparties de façon plus homogène entre une série de produits. On remarque que l’indice de concentration des exportations marocaines avec l’Afrique subsaharienne alterne entre des périodes de hausse ou de baisse, avec 3 pics en 2001, 2004 et 2012. Il est intéressant alors d’examiner cet indice par pays partenaires en mettant l’accent sur les 3 principaux partenaires du Maroc à l’exportation en 2015 qui sont la Côte d’Ivoire, le Sénégal et l’Ethiopie.

Source : CNUCED

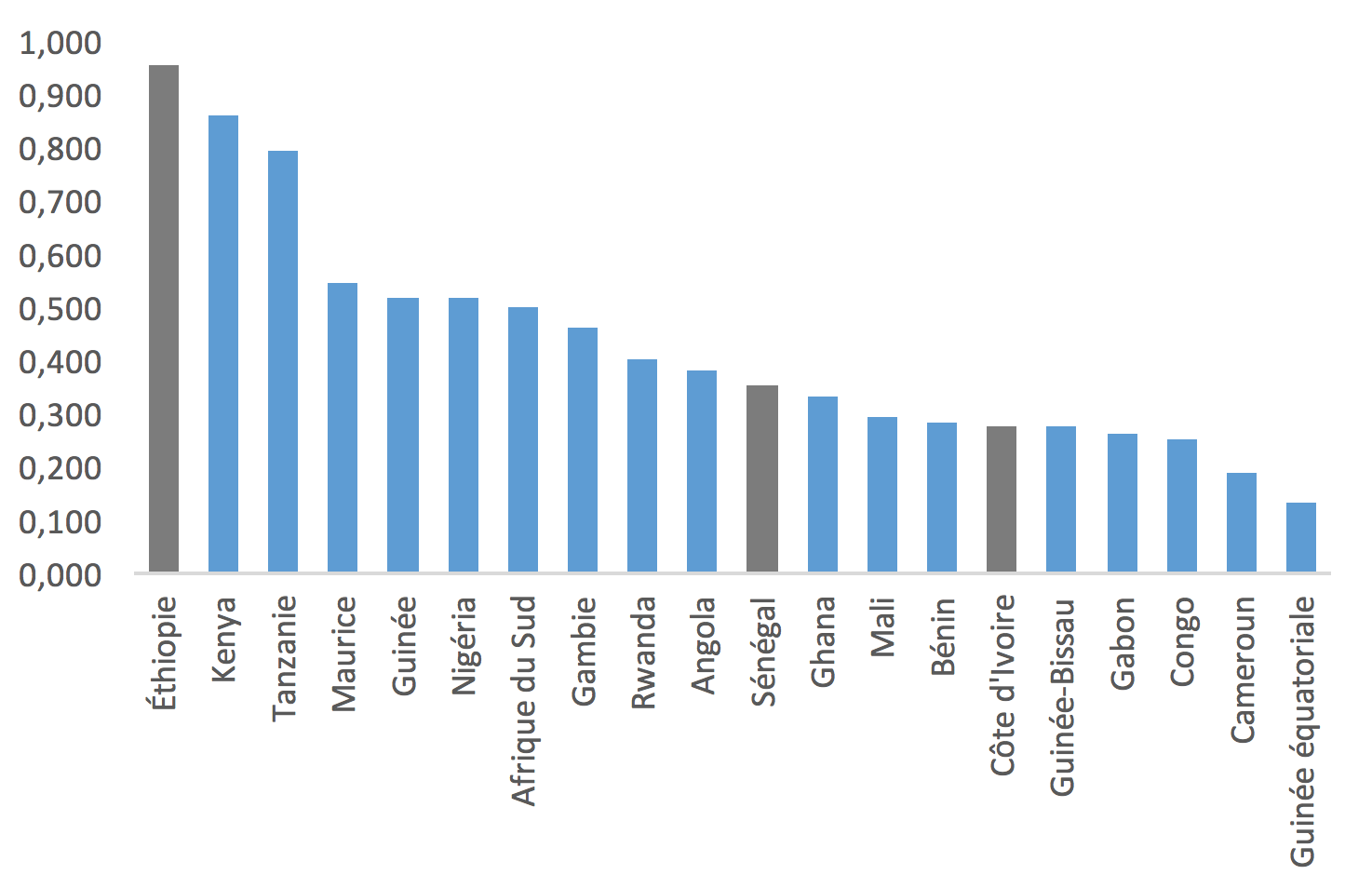

Les indices de concentration bilatéraux pour l’année 2014 illustrés dans la figure 4 montrent une très forte concentration des exportations marocaines vers l’Ethiopie. En effet, sachant que le Maroc exporte uniquement 5 produits vers ce pays, 96% de ces derniers sont constitués d’engrais minéraux ou chimiques. Bien que les exportations vers Sénégal et la Côte d’Ivoire sont moins concentrées –ou plus diversifiées- que celles vers l’Ethiopie, l’indice demeure assez élevé, d’une valeur de 0,4 et 0,3 respectivement. De manière similaire, les engrais minéraux ou chimique constituent près d’un tiers des exportations marocaines vers ces deux pays (24% et 23% respectivement).

Figure 4 : Indice de concentration bilatéral des exportations entre le Maroc et l'Afrique subsaharienne

Source : CNUCED

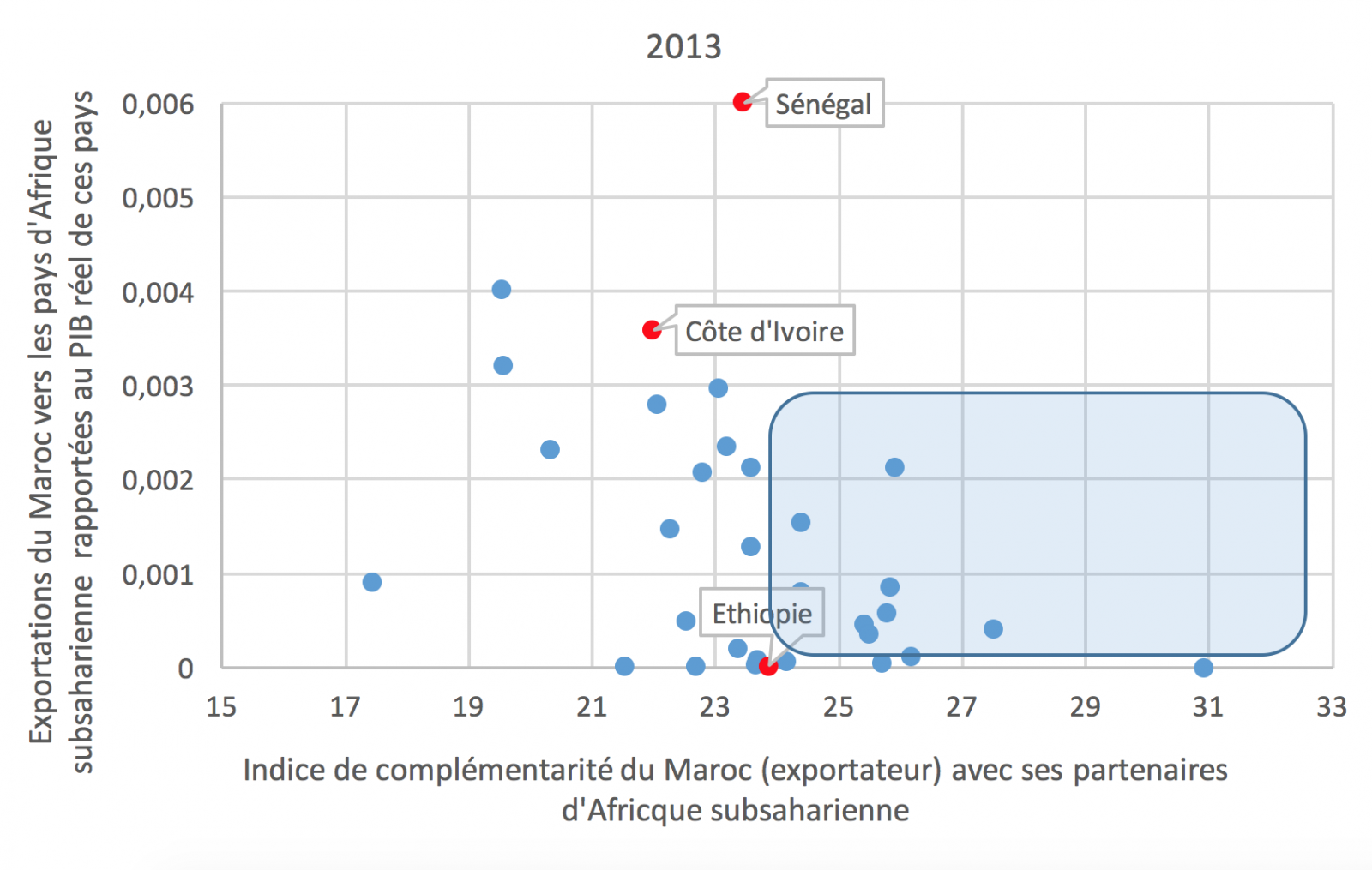

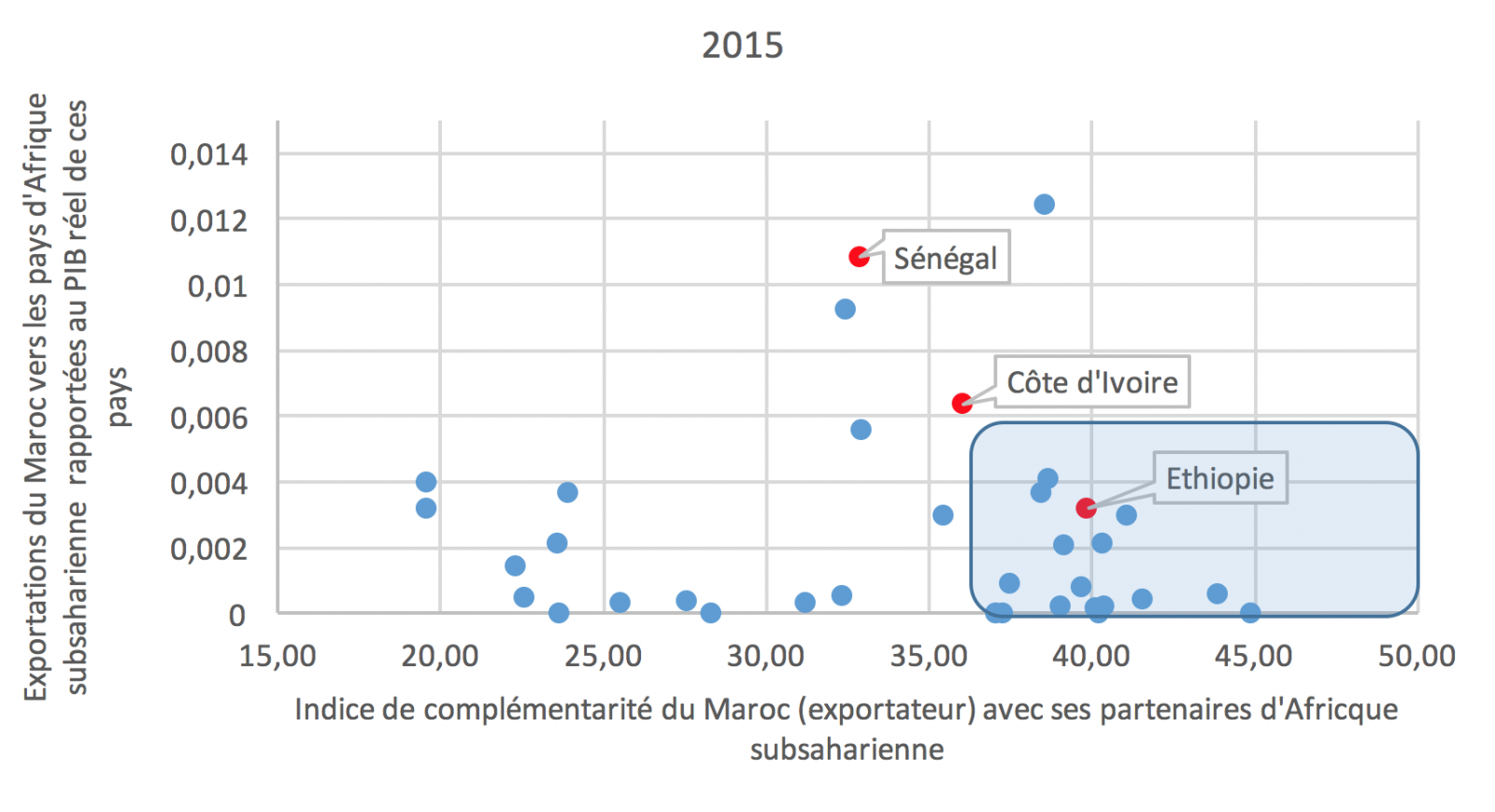

II- Relation entre l’indice de complémentarité et les exportations du Maroc vers l’Afrique subsaharienne

L’indice de complémentarité est un indicateur du commerce pertinent qui permet d’indiquer dans quelle mesure la structure des exportations d'un pays j correspond à la structure des importations d'un pays k, partenaire du pays j. En d’autres termes, il permet de déterminer si deux pays sont des partenaires commerciaux naturels . Un indice élevé entre deux partenaires commerciaux indique alors que ces pays gagneraient à intensifier leurs échanges en établissant par exemple des accords commerciaux préférentiels. La figure 5 présente la relation entre l’indice de complémentarité du Maroc, en tant que pays exportateur, et les pays d’Afrique subsaharienne, en tant qu’importateurs, rapportée au PIB nominal de ces pays pour les années 2013 et 2015, en mettant l’accent sur les trois principaux partenaires du Royaume à l’exportation.

Figure 5: Exportations du Maroc vers l’Afrique par pays et Indice de complémentarité, en 2013 et en 2015

Source : Calculs effectués par l’auteur sur la base des données de la CNUCED et du WITS

La première observation relevée est que le Royaume exploite davantage son potentiel de commerce avec le Sénégal et, dans une certaine mesure, la Côte d’Ivoire qu’avec les pays dont l’indice de complémentarité est plus élevé aussi bien en 2013 qu’en 2015. Autrement dit, le Maroc exporte plus vers ces deux pays que vers ceux avec qui il a un indice de complémentarité plus élevé . Par ailleurs, le volume des exportations du Maroc vers le Sénégal n’a pratiquement pas changé alors que celui vers la Côte d’Ivoire a connu une amélioration entre les deux années étudiées.

La seconde observation, et non pas la moindre, est l’amélioration des relations commerciales avec l’Ethiopie. En effet l’Ethiopie et le Sénégal avaient un indice de complémentarité très similaire en 2013, cependant, les volumes des exportations du Maroc vers ces deux pays étaient drastiquement différents. En 2015, non seulement l’indice de complémentarité avec l’Ethiopie s’est amélioré, mais les exportations du Maroc vers ce pays ont également augmenté de façon considérable, le plaçant au même niveau que la Côte d’Ivoire en 2013 et traduisant une bonne complémentarité entre l’offre et la demande commerciale du Maroc avec l’Ethiopie qui peut être davantage exploitée.

Le potentiel d’échange du Maroc avec ses principaux partenaires existe donc bel et bien et est relativement bien exploité. Il doit à présent être consolidé à travers des mécanismes appropriés et un ciblage des branches et secteurs que le Maroc peut exporter à ses partenaires subsahariens, tout en maximisant sa complémentarité commerciale afin de mieux subvenir à la demande d’importations issue de ces pays.

III- Tendance et structure des Investissements Directs Etrangers marocains vers l’Afrique subsaharienne

Le Maroc est devenu la troisième destination pour les investissements directs étrangers (IDE) en Afrique en 2014, réalisant une croissance de 52,3% dans les nouveaux projets par rapport à l’année précédente. En 2015, il s’accapare la seconde place dans le classement de l’AAI (Africa Attractiveness Index) élaboré par le cabinet d’audit financier EY, juste derrière l’Afrique du Sud, traduisant ainsi l'avantage d'un environnement relativement favorable aux entreprises et d'une bonne infrastructure qui attirent les investisseurs étrangers. Les sociétés françaises ont dépassé leurs rivales espagnoles afin de devenir les principales investisseuses directes étrangères du Maroc. En outre, les IDE reçus par celui-ci se caractérisent par leur diversification et mettent l’accent sur le secteur des services, plus particulièrement les services financiers, ainsi que le secteur manufacturier.

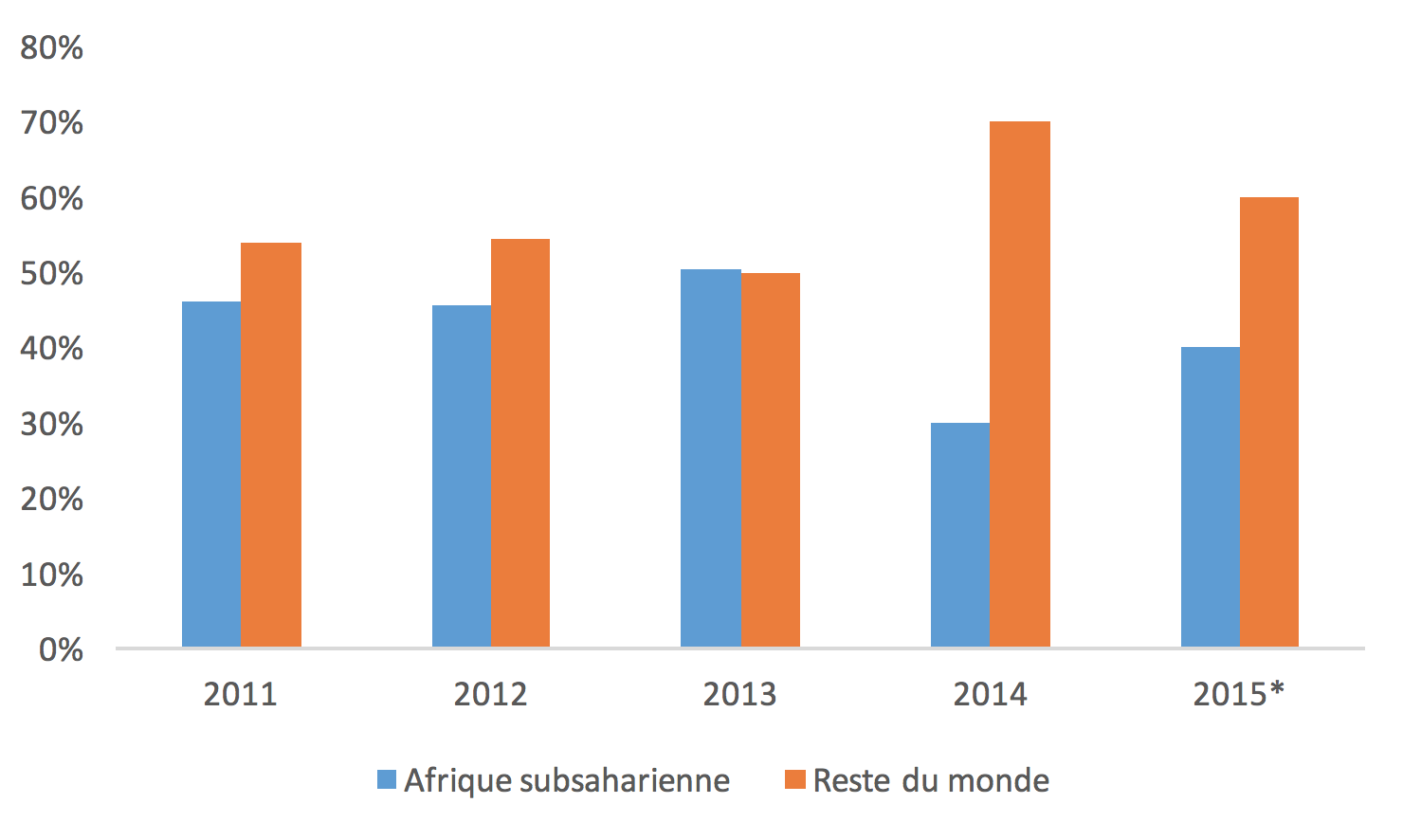

Bien que la différence entre les flux d’IDE entrants et sortants du Maroc soit très considérable, les données récentes illustrent une tendance croissante des investissements sortants. A titre d’exemple, la part des stocks d’IDE sortants dans le PIB est passée de 3,8% en 2014 à 4,4% en 2015. Une grande part de ces flux est destinée à l’Afrique subsaharienne. En effet, au cours des dernières années, le Maroc est devenu lui-même un acteur à part entière dans l’investissement en cette partie du continent. En 2015, 40% du total des IDE marocains à l’étranger sont destinés à l’Afrique subsaharienne (figure 6), le positionnant ainsi comme l’un des pays investissant le plus dans le continent, derrière le Kenya, l’Afrique du Sud et le Nigéria. Cette tendance traduit également l’ampleur que prend l'investissement intra-africain. En effet, les investisseurs africains ont presque triplé leur part des projets d'IDE au cours de la dernière décennie, passant de 8% en 2003 à 22,8% en 2013. Cette croissance est alimentée par la nécessité d'améliorer les chaînes de valeur et de renforcer l'intégration régionale. Un autre facteur de croissance est la compréhension que les investisseurs africains, notamment marocains, ont du marché et des opportunités et défis potentiels.

Figure 6: Evolution des flux des IDE sortants du Maroc vers l’Afrique subsaharienne et le reste du Monde en pourcentage des IDE sortants totaux entre 2011 et 2015

* : Chiffres actualisés.Source : Office des Changes.

Par ailleurs, l’accélération des IDE marocains en Afrique subsaharienne peut être expliquée par l’assouplissement de la règlementation des investissements. Les opérateurs marocains ont en effet plus de facilités leur permettant de saisir davantage d’opportunités à l’étranger, grâce à deux principales mesures :

• « La libéralisation, en août 2014, de l’investissement à l’étranger dans la limite de 30 millions de dirhams par an pour les personnes morales ayant au moins trois années d’activité, à condition que la comptabilité de l’entreprise soit certifiée par un commissaire aux comptes externe et que l’investissement projeté soit en relation directe avec l’activité du concerné ;

• Le relèvement, en décembre 2015, du montant transférable au titre des investissements à l’étranger, à un plafond de 100 millions de dirhams pour l’Afrique et de 50 millions de dirhams dans les autres continents. D’un autre côté, un fond de 200 millions de dirhams a été créé afin de renforcer la présence des opérateurs privés marocains sur le marché africain".

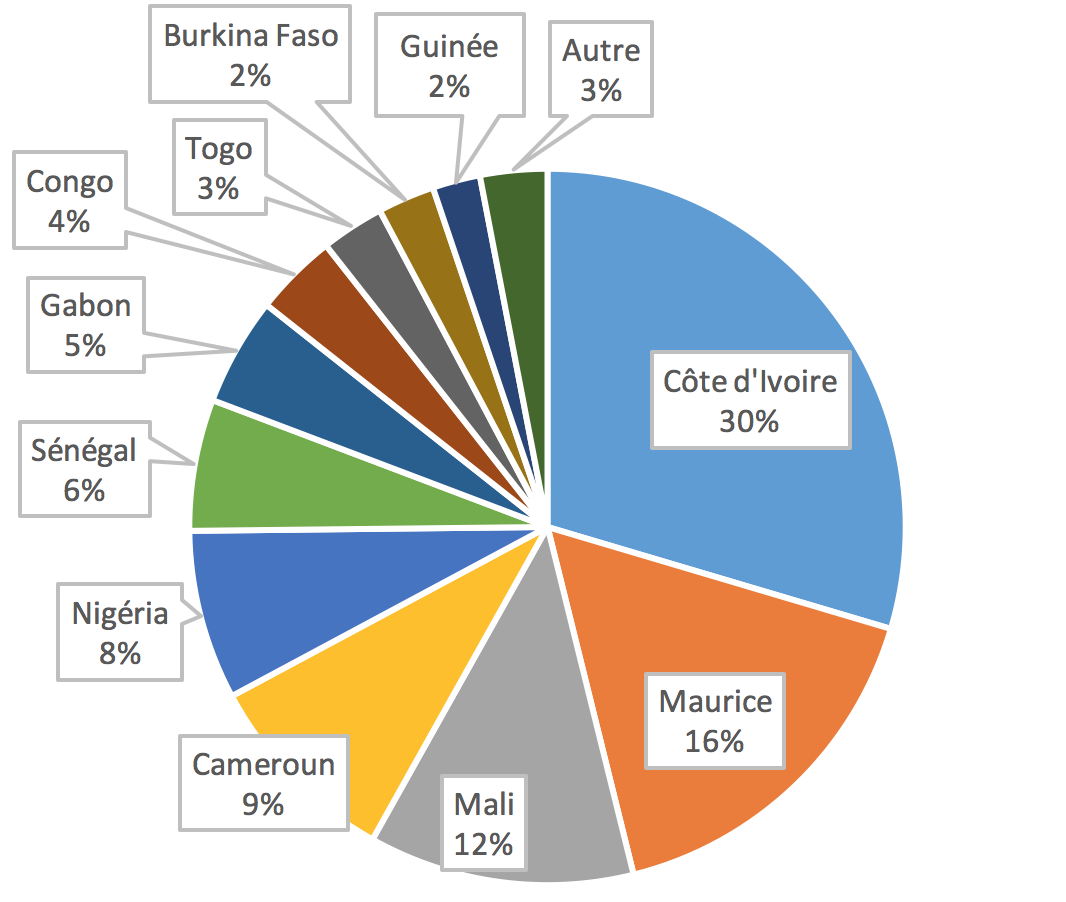

La Côte d’Ivoire, l’île Maurice et le Mali sont les trois premières destinations des IDE marocains entre 2011 et 2015 (figure 7). En 2015, les 5 principaux pays récipients des IDE marocains sont l’Ile Maurice, la Côte d’Ivoire, le Nigéria, le Sénégal et la Mauritanie. Par ailleurs, les accords de promotion et de protection réciproque des investissements (APPI) conclus avec le Gabon, la Mauritanie et le Soudan ainsi que l’accord de non double imposition signé avec le Gabon et le Sénégal activés récemment, devraient stimuler davantage les investissements marocains vers ces pays.

Figure 7 : Répartition des flux des IDE marocains en Afrique subsaharienne entre 2011 et 2015 par pays en pourcentage

Source : Office des changes

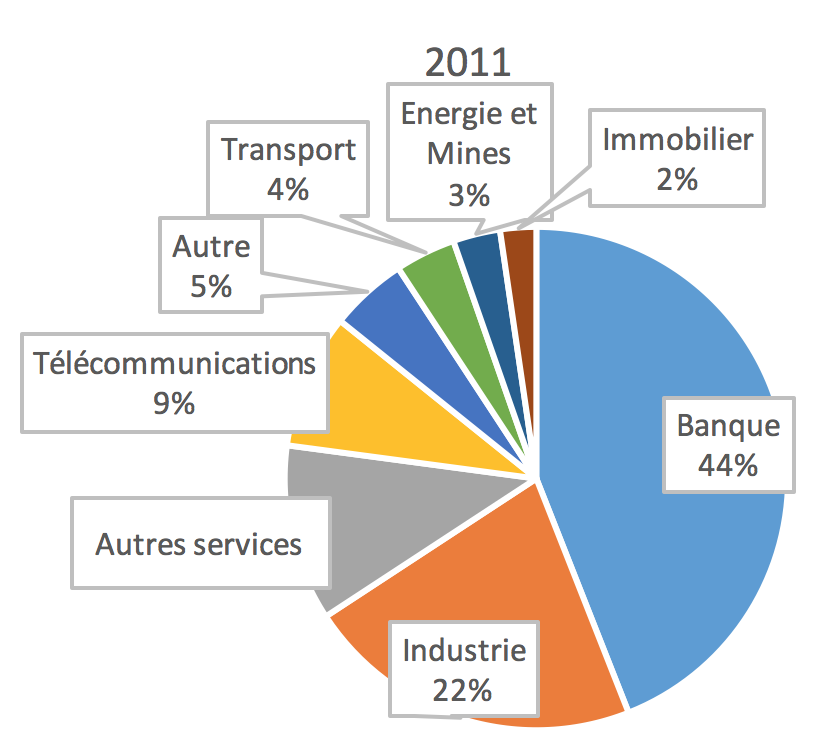

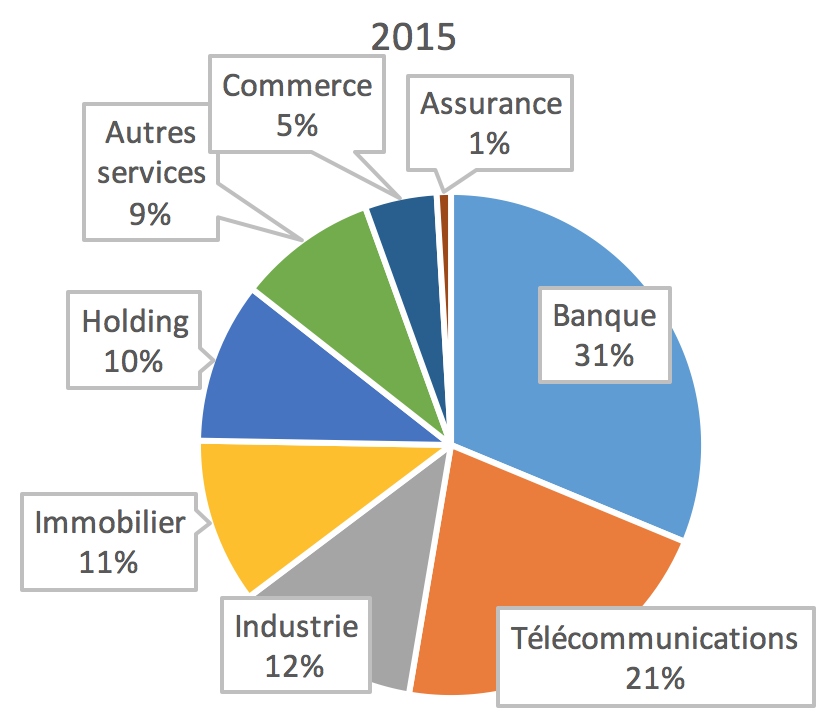

Les investissements marocains en Afrique subsaharienne portent principalement sur des secteurs se caractérisant par une forte valeur ajoutée, à l’instar des secteurs bancaires, de télécommunication ou d’industrie et sont portés par des entreprises/banques telles que Maroc Télécom, Attijariwafa Bank, BMCE, BCP et la RAM. La figure 8 illustre la répartition des IDE marocains par secteurs en 2011 et 2015. On remarque que le secteur bancaire demeure le premier destinataire des IDE. La part du secteur de télécommunication, quant à elle, est passée de 9% en 2011 à 21% en 2015, s’accaparant ainsi la seconde place, alors que celle du secteur de l’industrie a reculé de 22% à 12% entre les deux années considérées. Les IDE à destination du secteur immobilier ont réalisé une croissance importante dont la part est passée de 2% à 11%, le plaçant ainsi à la 4ème place.

Figure 8 : Répartition des IDE marocain vers l’Afrique subsaharienne en 2011 et 2015 en pourcentage

Source : Office des changes

Les IDE marocains vers l’Afrique subsaharienne devraient poursuivre leur tendance haussière dans les prochaines années, compte tenu de la volonté du Maroc à renforcer ses relations avec les pays du Sud d’une part, et à la stabilité macroéconomique et au niveau de croissance économique élevé qu’a connu le continent africain durant les dernières années d’autre part. Ce qui aurait des retombées bénéfiques aussi bien pour le Maroc que pour ses partenaires en termes d’échanges commerciaux et de coopération économique.

Conclusion et recommandations

Il est indéniable qu’il existe d’énormes potentialités en termes de commerce et d’investissement qui méritent d’être explorées et développées entre le Maroc et les pays de l’Afrique subsaharienne. Plusieurs recommandations méritent d’être soulignées.

En ce qui concerne le volet échanges commerciaux, il devient nécessaire d’adopter une approche plus dynamique à l’égard des partenariats et des accords conclus. Dans ce sens, le renforcement du cadre réglementaire encadrant les relations commerciales entre les deux parties est une priorité. Celles-ci devraient donc œuvrer conjointement pour l’accélération de la mise en pratique des accords de libre-échange avec l’UEMOA, la CEDEAO et la CEMAC d’une part, et l’instauration d’instances chargées de faire le suivi des protocoles et accords commerciaux d’autre part.

En outre, les coûts de transport entre le Maroc et ses partenaires subsahariens peuvent constituer un frein dans le développement de leurs relations commerciales malgré la signature des accords de libre-échange. En effet, les coûts de transport en Afrique font partie des plus élevés. Dès lors, il devient urgent de renforcer leurs infrastructures de transport et de connexions dans le dessein de libérer le potentiel commercial entre le Maroc et l’Afrique subsaharienne.

En ce qui concerne le volet des investissements directs étrangers du Maroc vers ses voisins subsahariens, il est nécessaire d’adopter une approche inclusive pour créer des liens entre ces investissements et l’économie des pays destinataires et diriger ceux-ci vers des secteurs où ils peuvent impulser l’investissement intérieur, créer des emplois et stimuler les capacités productives dans le but de favoriser l’intégration régionale du Maroc avec le reste de l’Afrique. Par ailleurs, la participation de l’expertise marocaine dans l’accompagnement de ses projets d’investissement impacterait d’une manière positive le savoir-faire et la technologie dans les pays hôtes