De l’assombrissement des perspectives mondiales aux stratégies spéculatives : comment comprendre le repli des cours des métaux ?

Les cours de la quasi-totalité des métaux industriels et précieux se sont inscrits, depuis plusieurs mois, dans une dynamique baissière. Si le resserrement de la politique monétaire américaine et l’appréciation consécutive du dollar expliquent en partie cette trajectoire, c’est avant tout l’amoncellement des nuages dans le ciel macroéconomique mondial qui a pesé sur les marchés. L’escalade des tensions commerciales entre les États-Unis et, parmi d’autres pays, la Chine, ne peut être favorable à la croissance mondiale et, en cela, à la demande de métaux. On ne saurait, cependant, tout justifier par les fondamentaux du marché. Des dynamiques spéculatives sont, en toute évidence, également à l’œuvre et expliquent également l’ampleur de ce repli.

Les années se suivent, mais ne se ressemblent pas : ce constat, d’une absolue banalité dans le monde des matières premières, revêt une actualité toute particulière dans le secteur des minerais et des métaux, africains notamment. Alors que l’année noire de 2015 semblait définitivement oubliée, le spectre d’un fort recul des cours se fait désormais jour. Sur les dix premiers mois de 2018, le prix des métaux de base s’est, en effet, inscrit en net repli sur le London Metal Exchange : de près de -4% pour l’étain à -20% pour le zinc. Le cuivre a, quant à lui, reflué de plus de 14% et le zinc de 4,5%. Le cobalt, qui n’a cessé de flamber sur les deux dernières années, a également suivi le même chemin, soit une baisse de près de 21% sur la même période. Ceci vaut également pour les métaux précieux : argent, or et platine ont respectivement chuté de -14,4%, -5,5% et -10,8%. Avec une progression de plus de 5%, seul le palladium fait, en réalité, figure d’exception . Comment alors comprendre cette réalité et est-elle amenée à perdurer ?

Graphique 1 : Evolution du prix des métaux de base (janvier 2014-août 2018)

.png)

Source : London Metal Exchange, quandl.com

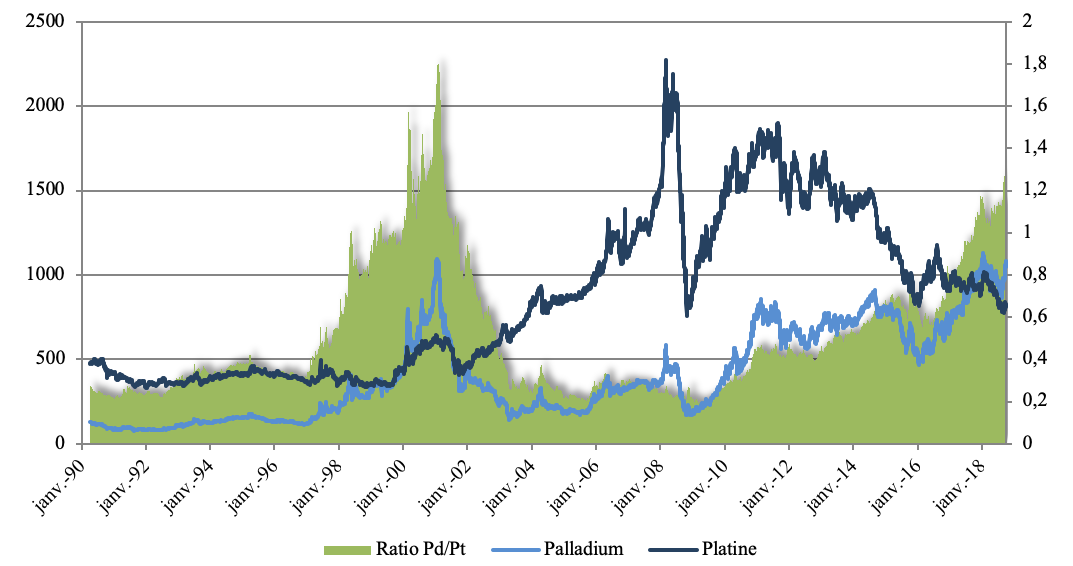

De toute évidence, la situation américaine explique en partie cette inversion de tendance. Deux mécanismes sont en effet à l’œuvre. Le premier est bien connu et a trait à la valeur du dollar. Le resserrement progressif de la politique monétaire des États-Unis renforce, ceteris paribus, l’attrait du billet vert auprès des investisseurs internationaux, ce qui favorise son appréciation vis-à-vis des autres devises. Les matières premières, pour la plupart cotées dans la monnaie américaine, voient alors leurs prix mécaniquement augmenter une fois convertis dans la monnaie des pays acheteurs. On peut, de la même façon, supposer que cette appréciation du dollar accroît, à volume d’exportation inchangé, les recettes des entreprises productrices, ce qui leur permet de maintenir un niveau d’offre important, même lorsque les prix baissent. Deux hausses supplémentaires des taux directeurs de la Federal Reserve sont attendues pour 2018 et pour 2019 et il était logique que la monnaie américaine reprenne un sentier ascendant. Début février, le taux de change EUR/USD s’établissait à environ 1,25 dollars pour un euro, un plus bas niveau pour la monnaie américaine depuis le début de l’année. Il avoisinait 1,13 dollars fin octobre 2018 soit une appréciation de près de 6% depuis le début de l’année, synonyme de renchérissement du coût d’acquisition des matières premières et, partant, de tassement de la demande.

Graphique 2 : Evolution de la parité EUR/USD

Source : quandl.com

Le second mécanisme est naturellement lié aux effets de la guerre commerciale engagée par les États-Unis envers la Chine, mais également à ceux découlant des sanctions américaines envers un certain nombre de dirigeants russes, dont des producteurs de matières premières. Au-delà de la taxation de l’aluminium et de l’acier chinois qui influe logiquement sur le cours de ces métaux, le repli protectionniste prôné par l’administration Trump ne peut être favorablement à la croissance mondiale, une des variables clés de la consommation des hard commodities. Comme en atteste le dernier rapport du Fonds monétaire international sur les perspectives de l’économie mondiale (FMI, 2018), la croissance mondiale était attendue à 3,9% en 2018 et 2019, dans le sillage de l’année passée. Ces anticipations ont néanmoins été révisées à la baisse dans les premiers jours d’octobre 2018. En cause, le spectre que fait planer sur l’économie mondiale le risque d’escalade dans l’instauration de mesures protectionnistes. Si la situation macroéconomique américaine demeure, pour sa part, assez favorable à court terme, force est de constater que la croissance mondiale tend, par ailleurs, à se désynchroniser, ce qui ne peut être bénéfique au commerce mondial. Ceci est notamment vrai pour les pays émergents et en développement, dont les performances divergent en raison de facteurs idiosyncratiques, mais également d’une exposition macroéconomique différente aux prix pétroliers. Si certaines économies exportatrices de matières premières non renouvelables ont ainsi pu tirer profit du rebond des cours observé depuis les derniers mois de 2015, d’autres se sont effondrées, à l’image du Venezuela dont la production pétrolière ne cesse de chuter. D’autres risques sont également présents et expliquent l’assombrissement progressif de l’horizon macroéconomique. Il faut, en effet, prendre en compte le fort endettement des acteurs privés comme publics dans un contexte marqué par une remontée des taux américains, l’appréciation consécutive du dollar, des tensions inflationnistes liées notamment à la hausse des prix pétroliers, et par une nervosité accrue sur les marchés financiers. C’est une des raisons pour laquelle la Turquie, l’Argentine ou l’Afrique du sud, ont vu le cours de leur devise plonger. Tout ceci sans compter, bien sûr, les incertitudes politiques et géopolitiques qu’il est toujours très difficile de transcrire dans des scénarii macroéconomiques. Alors que les politiques budgétaires et monétaires des grandes économies n’ont aujourd’hui que peu de degrés de liberté, certains économistes les plus pessimistes, à l’instar de Nouriel Rubini, n’hésitent d’ailleurs pas à annoncer le retour d’une crise financière pour 2020 et, conséquemment, d’une récession économique . De quoi, naturellement, peser sur les anticipations des opérateurs des filières minérales et métallurgiques.

Au-delà des explications macroéconomiques…

À cela, se sont ajoutées des explications spécifiques à chacun de ces métaux. Le cuivre, souvent présenté – au travers de la dénomination de « Dr Cuivre » – comme un des baromètres de la bonne santé du monde économique, a ainsi vu sa production fortement augmenter au cours du premier semestre 2018 selon les statistiques de l’International Copper Study Group. La production minière mondiale s’est, en effet, élevée à 10,012 millions de tonnes métriques sur la période allant de janvier à juin 2018 contre 9,526 millions pour la même période en 2017. Cet essor fait néanmoins suite à une contraction sur les mois précédents, et ce recul des cours peut probablement être interprété comme un effet de balancier autour d’une tendance qui demeure haussière. Portées par l’essor de l’urbanisation et de l’électromobilité – et notamment par l’avenir radieux des véhicules électriques fortement consommateurs de métal rouge –, les perspectives de l’industrie cuprifère demeurent d’autant plus favorables que la production minière est très fortement localisée, que les teneurs en métal sont à la baisse, et qu’aucun nouveau gisement majeur n’a encore été découvert. Les contraintes géologiques expliquent naturellement une partie de cette réalité, mais c’est aussi dans l’orientation des budgets d’exploration minière qu’une des origines à cette probable pénurie à moyen terme se trouve. Ceux-ci semblent ainsi avoir privilégié la recherche de gisements proches de ceux d’ores et déjà en développement au détriment des nouvelles zones géographiques, ce qui est de nature à réduire la probabilité de découvrir des gisements majeurs. Dans un tel contexte de déséquilibre probable entre l’offre et la demande, la perspective que les cours dépassent le seuil des 7 500 USD/t après 2022 n’est désormais plus à exclure pour certains analystes .

Parmi les autres métaux-phare du monde industriel, l’aluminium n’a pas été placé sous les mêmes augures. Son cours a évolué au gré de la perception du marché sur la réalité des sanctions américaines envers Oleg Deripaska, dirigeant de Rusal, deuxième plus grand producteur mondial d’aluminium, derrière le chinois Hongqiao . Début avril, le cours de l’aluminium avait ainsi flambé de plus de 32%, passant en moins de quinze jours de 1967 USD/T à 2602 USD/T, après l’annonce de la volonté de l’administration Trump de sanctionner l’oligarque russe. Il avait, par la suite, largement reflué sous l’effet des reports successifs de cette mesure imposant aux entreprises américaines de ne plus traiter, commercialement ou financièrement, avec le géant russe. Celles-ci ont désormais jusqu’au 12 novembre pour s’y conformer, une date butoire fixée initialement au 5 juin puis au 23 octobre. Si elle venait à être mise en application, la décision américaine pourrait retirer près de 1,5 million de tonnes du marché, ce qui entrainerait inévitablement une hausse des cours. Celle-ci s’est d’ailleurs en partie matérialisée au début du mois d’octobre lorsque les prix du métal blanc ont dépassé 2200 USD/T, après avoir évolué en septembre autour de 2000 USD/T, le niveau qu’ils avaient avant l’inscription de Deripaska sur la liste noire américaine.

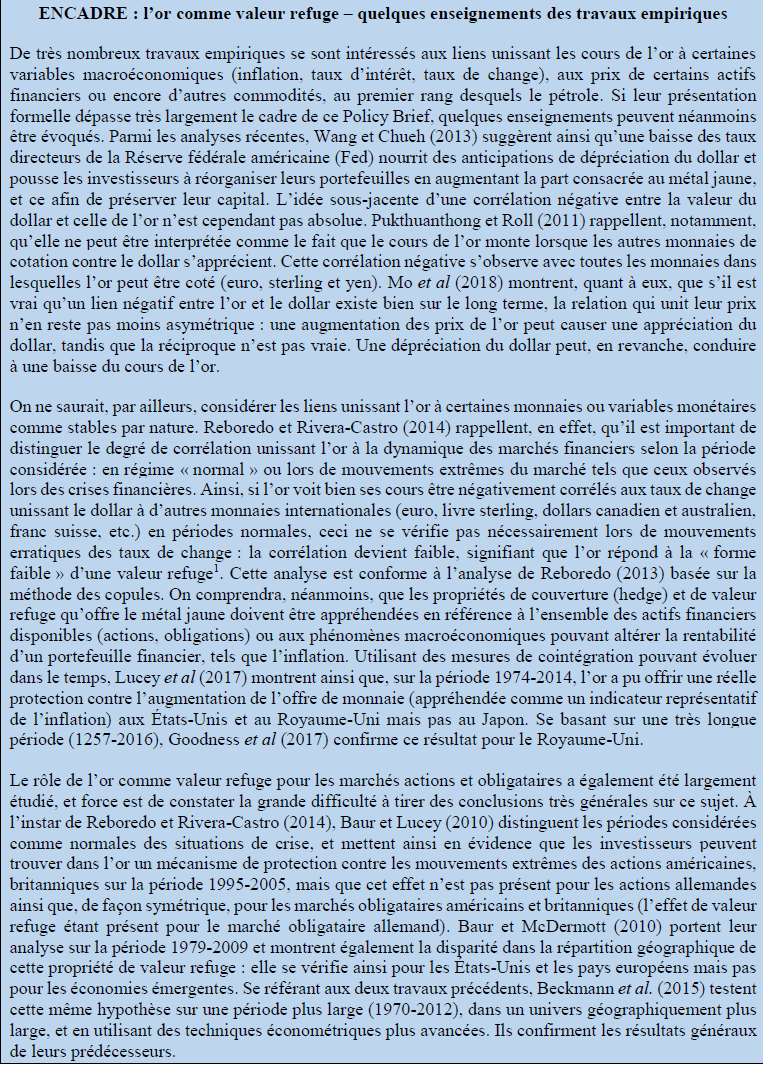

Graphique 3a : Evolution de la dynamique relative des prix du platine/palladium

Graphique 3b : Evolution de la dynamique relative des prix du palladium et de l’or

Source : London Metal Exchange, quandl.com

Du côté des métaux précieux, c’est une forte hétérogénéité qui domine avec, notamment, une inversion de la dynamique relative des prix du palladium et du platine. Utilisé dans les taux catalytiques des véhicules diesel, ce dernier n’a pas cessé de voir son cours dévisser, au point d’être désormais inférieur à celui du palladium . Le cours de ce dernier dépassait, en effet, 1080 USD/once fin octobre au fixing de Londres alors que celui du platine s’affichait à près de 830 USD (graphique 3a). Avec un fort rebond observé depuis mi-août, le palladium pourrait, selon certains, détrôner l’or dans les mois à venir. S’il est vrai que l’écart entre les deux métaux s’est très fortement réduit depuis la fin du super-cycle (2012), passant de plus de 1150 USD/once certains jours de 2011 et 2012 à moins de 100 USD fin septembre 2018 (graphique 3b), une telle affirmation doit être interprétée avec prudence : une telle situation n’a pas été observée depuis 1998, date à partir de laquelle le prix du palladium s’est, pendant près de quatre années, affiché à des cours bien supérieurs à ceux du métal jaune. Durant cette période, les exportations de la Russie, premier producteur mondial, furent largement contraintes tandis que la demande progressait fortement en raison, notamment, de l’essor de la demande de semi-conducteurs . La situation est, de toute évidence, bien différente aujourd’hui, et c’est tout aussi dans la morosité des cours de l’or qu’une des explications à cette convergence se trouve.

L’or est-il une commodité ? Cette question, en apparence surprenante, mérite d’être posée dès lors que les facteurs de demande du métal jaune sont explicités : si le secteur de la bijouterie est bien évidemment un très gros consommateur d’or et qu’une demande industrielle est aussi présente, l’or est également tout autant une réserve de valeur pour les banques centrales qu’un support d’investissement privé en pièces et lingots, intermédié ou non par des fonds d’investissement (de type Exchange traded funds – ETF). Les déterminants du marché de l’or métal jaune répondent, dès lors, aussi bien à une logique propre aux marchés de matières premières qu’à celles orientant le marché des changes et les marchés financiers traditionnels. Oscillant entre ces deux paradigmes, l’or n’a guère profité des incertitudes géopolitiques mondiales : en repli de près de 5% entre janvier et fin octobre 2018, son cours s’est établi autour de 1200 USD/once, renouant alors avec le seuil qu’il avait atteint en juillet 2016. Deux mécanismes intimement liés se sont conjugués pour expliquer ce recul : le traditionnel effet dollar renchérissant le coût d’acquisition du métal jaune pour tous les acheteurs n’appartenant pas à la zone dollar et un effet taux d’intérêt réel. Le resserrement progressif de la politique monétaire américaine, quasi-synonyme d’une meilleure rémunération des prêteurs sur les marchés obligataires internationaux, n’a ainsi pas manqué de limiter l’attractivité de l’or. Les tensions inflationnistes observées aux États-Unis auraient certes pu inciter les investisseurs à acheter de ce métal, mais elles n’ont pas été suffisamment fortes pour que ce report s’opère. Ceci est d’autant plus vrai qu’il convient d’interpréter avec précaution les affirmations selon lesquelles les prix de l’or et de la monnaie américaine sont négativement corrélés et que l’or est un rempart contre l’inflation per se. Les nombreuses études économétriques réalisées sur les propriétés économiques ou financières de l’or ne peuvent en effet être négligées, car elles révèlent toutes les subtilités des liens qui unissent l’or et les variables macroéconomiques susmentionnées (voir encadré ci-après). De quoi largement comprendre le niveau des cours actuellement.

Si, comme le rappelle Otaviano Canuto (2018), les fondamentaux expliquent très largement le repli du prix des métaux, il n’est pas certain qu’ils légitiment pleinement l’ampleur de cette baisse, pas plus qu’ils n’expliquaient les fortes hausses observées depuis le point bas atteint entre la fin de l’année 2015 et le début de 2016. Rappelons ici que la plupart des cotations sont issues de Commodity Exchanges qui, bien que fermement ancrés dans la réalité économique des opérateurs physiques, ont fait de la spéculation une condition sine qua non de leur liquidité et, donc, de leur pérennité.

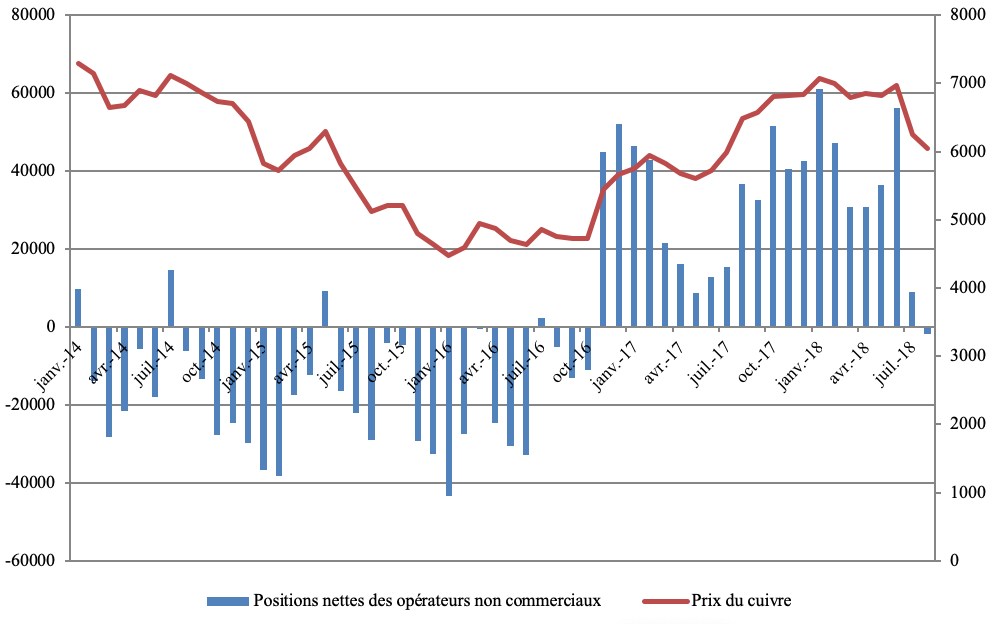

Le cuivre est probablement l’un des métaux de base qui illustre le mieux l’importance des dynamiques spéculatives. Le graphique 4, ci-dessous, met en relation la dynamique des prix du métal rouge et l’ampleur des positions nettes des opérateurs non commerciaux sur le Comex, une subdivision du Chicago Mercantile Exchange Group. Il apparait très nettement que le sens de variation des cours du cuivre est fortement corrélé à la nature et à l’ampleur de la spéculation présente sur le marché. Cette corrélation ne peut, à elle seule, suggérer qu’une des variables peut expliquer l’autre, pas plus qu’elle ne peut informer sur le sens d’une éventuelle relation de causalité entre elles. Elle témoigne néanmoins du fait qu’il n’est guère possible d’ignorer l’importance des intensités spéculatives sur le prix des métaux, qu’il s’agisse du cuivre, d’autres métaux de base ou des métaux précieux. Outil des spéculateurs, l’analyse chartiste, dont l’ambition est de trouver dans les évolutions passées des cours boursiers des signaux d’achat et de vente , est d’ailleurs une pratique assez largement répandue sur les marchés de métaux, dont le cuivre. En réalité, seul l’acier, dont la financiarisation est non seulement plus récente mais également beaucoup plus limitée, et les minerais échappent (jusqu’à présent) à ce constat.

Source : Thomson Reuters

L’impossible distinction du bon grain de l’ivraie : une constante sur les marchés de matières premières ?

Convenons-en : affirmer que des stratégies spéculatives sont aujourd’hui à l’œuvre comme elles l’ont toujours été depuis le lancement des marchés à terme financiers, relève d’une platitude absolue. La pérennité d’un marché à terme financier impose, en effet, que les spéculateurs aient un intérêt à traiter ledit contrat future afin d’apporter de la liquidité et de corriger l’asymétrie naturelle du hedging (Houthakker, 1968 ; Yamey, 1971). Ce qui importe, en revanche, serait de qualifier et de mesurer l’intensité spéculative de marchés tels que ceux des métaux de base ou précieux. Si de nombreuses études empiriques parmi les plus sérieuses se sont attachées à le faire dans le contexte du super-cycle des matières premières, force est de constater que la démarche ne peut être que limitée. Plusieurs raisons permettent de l’expliquer.

Il faudrait, en premier lieu, que les marchés futures de référence non seulement imposent – à l’instar de la Commodity Futures Trading Commission américaine – aux opérateurs achetant et vendant des produits dérivés de déclarer le type d’activité qu’ils pratiquent, mais également que ce type d’informations soit accessible. Ce n’est, à notre connaissance, pas encore le cas. Il conviendrait, en deuxième lieu, de distinguer entre les différentes formes de spéculation financière pour en comprendre les effets sur la dynamique des cours. Largement présente durant le super-cycle, la spéculation pratiquée par les fonds indiciels s’apparente traditionnellement, soit à une succession de positions longues sur contrats futures soit, à l’instar des ETF sur l’or, à des opérations d’achat/revente de produits physiques (lingots, pièces). Cette forme de spéculation « longue » n’a que peu à voir avec des stratégies « plus agressives » multipliant les achats et les ventes à découvert, afin de tirer profit de l’effet de levier offert par les contrats à terme. Mesurer, avec précision, l’ampleur du phénomène spéculatif imposerait, en dernier lieu, de prendre en considération l’existence de stocks spéculatifs. Si les stocks officiels du LME ou du Shanghai Futures Exchange (SHFE) sont largement observables et observés par les opérateurs des filières métalliques, ces stocks spéculatifs sont, eux, inobservables : ils sont de nature privée – et ne sont, donc, pas soumis à des obligations de reporting – et ne sont spéculatifs qu’en raison du type d’anticipations de ceux qui les détiennent. Détenir des stocks peut, en effet, correspondre tout autant à une volonté de sécuriser les approvisionnements au sein de la chaine de valeur, à l’ambition de rémunérer l’activité d’entreposage dans une situation de marché dite « de contago », qu’à un report de vente (une anticipation d’achat) parce que l’on considère, dans une logique spéculative, que les cours seront plus favorables (défavorables) ultérieurement. Les stocks spéculatifs n’existent dès lors pas en tant que tels. Comprendre la réalité spéculative des stocks revient, donc, en définitive, à connaître la réalité agrégée des anticipations des agents sur le marché et nul expert ne peut prétendre avoir cette omniscience.

Faut-il, alors, se résoudre à un aveu d’impuissance face à la difficulté de distinguer, dans la dynamique des métaux comme de la plupart des commodités, le bon grain de l’ivraie ? Probablement pas, mais la plus grande des prudences s’impose lorsque l’on propose une analyse prospective sur le niveau des prix des matières premières dans un contexte économique et politique aussi mouvant que celui que nous connaissons aujourd’hui. L’idée que certains métaux, tels que le cobalt et le cuivre, soient amenés, en dépit du repli de leur cours depuis janvier 2018, à atteindre des sommets dans les prochaines années, nous semble ainsi devoir être relativisée. Il n’est pas dans notre propos de nier des évidences géologiques (du côté de l’offre de métal) et industrielles (du côté de la demande), mais force est de rappeler qu’il existe aussi une « rhétorique de la rareté » alimentée par certains mouvements politiques mais aussi par ces fonds d’investissement dont l’ambition est de tirer profit de la hausse des cours. Ce qui est anticipé au travers de la dynamique des prix de long terme ne se réalise pourtant que rarement. La révolution écologique qui s’opère aujourd’hui, et son impact sur le marché automobile, mettent ainsi le cuivre, le lithium et le cobalt sur le devant de la scène tandis que le cours du platine ne cesse de reculer dans le sillage du repli des véhicules diesels. Alors qu’il existe une très forte problématique d’approvisionnement en cobalt (minerai et métal) sur la prochaine décennie, l’essor possible des véhicules à pile à hydrogène ne pourrait-il ainsi pas largement inverser ce constat dans les années à venir ?

Pour prolonger la phase satirique, parfois attribuée à Thomas Carlyle, et reprise par Canuto (2018), dans le contexte des matières premières, le perroquet à qui l’on apprend les mots « offre » et « demande » pour en faire un économiste se devrait, en réalité, de répéter à l’envi « ceteris paribus » pour le devenir véritablement. Ceci ne lui donnera pourtant qu’une capacité très limitée à anticiper les dynamiques de prix à long terme, car s’il existe bien une certitude dans le monde des matières premières, c’est qu’un économiste ne peut, à lui seul, comprendre l’ensemble des mutations technologiques à l’œuvre dans le secteur extractif et dans ces mondes industriels transformateurs et consommateurs de ressources non renouvelables.